クレジットカードのコールセンターで勤務していると様々なお問い合わせがお客さまから寄せられるのですが、その中でも比較的クレジットカードの更新に関するご質問は多かった事を覚えています。

クレジットカードの更新に関してお客さまの中には直球のご質問される方も少なくなく、スバリ「クレジットカードの更新には審査があるんですか?」とよく聞かれたものです。

クレジットカードのコールセンター的には更新に関して審査があるともないとも言えず「総合的な判断をさせて頂きます」としか答えられません、多くのクレジットカードのコールセンターのマニュアルにそう書いてあるので、それしか言えません。

よくオペレーターに「クレジットカードの更新時に審査があるのかないのかはっきりしろ!」と怒鳴られる方がいらっしゃるのですが、怒鳴られても教えられないものは教えられません。

私は仕事上、様々なクレジットカードのコールセンターで実業務を経験してきたので、様々なクレジットカード会社の文化や特色を内部から知ることが出来ました。

また、同じクレジットカード会社と言っても顧客の考え方や管理の仕方がこんなにも違うのかと様々な出来事で驚いたものです。

そんな私がクレジットカードの更新に関して、各社の対応を見てきた結果、言えることは「クレジットカードの更新には必ず審査が伴う」ということです。

ではクレジットカードの更新の審査とは何をしているの?どこを見ているのでしょうか?いくつかポイントを挙げてみます。

クレジットカードをきちんと利用しているか?

これはクレジットカードを発行したものの、全く利用しない、いわゆる「死蔵」となっていないか?をクレジットカードの更新前に調査します。

なぜ全く利用しない、いわゆる「死蔵」をクレジットカード会社は気にするのかと言うと、クレジットカード会社にとってお客さまにクレジットカードを発行しているだけでも「管理コスト」というものが発生しています。

ですから、特に年会費無料のクレジットカードであり、全く使ってくれないのなら、クレジットカード会社には手数料が一切入ってこないので、クレジットカード会社はクレジットカードを発行しているだけで赤字になってしまいます。

それを嫌がってクレジットカードを発行したものの、更新時に過去の利用履歴を調査してみると全く利用の痕跡がなく、クレジットカード会社にとって管理費だけが発生するお客さまの場合、クレジットカードの更新を拒否する場合があります。

セゾンカードなどはクレジットカードの利用頻度が低い場合に更新拒否をするクレジットカード会社として有名です。

ここでのポイントは手持ちのクレジットカードが年会費無料なのか有料なのかと言うことです。

年会費が無料のクレジットカードの場合、基本的に更新前に利用頻度が低いと更新拒否にあう確率が非常に高くなりますが、利用頻度が低いとどんなクレジットカードでも更新拒否に会うのかというとそうでもなく、全く利用しないでもずっと更新してくれるクレジットカード会社もあります。

これはクレジットカード会社ごとにば顧客に対する考え方が違うことからきており、利用頻度が少なく、クレジットカード会社側の管理費だけで赤字になってたとしても(見栄え的に)既存会員数を大事にしたいので、そのままクレジットカードの更新するというようなクレジットカード会社も少なくありません。

しかし、皆さんに覚えてて欲しいのは、年会費無料のクレジットカードと言うのはお客さまに利用してもらわないと利益が出ないので、今まで既存会員数を気にして全く使用しないクレジットカードを死蔵するお客さまでも更新してたとしても、いつクレジットカード会社の方針に変更があり、更新しなくなるのか分からないということです。

これまでの支払い状況

実はクレジットカードの更新拒否にあう最も多い理由がこれです。

当然のことながら、これまで毎月に支払いが遅れ気味な方や現在進行形で延滞をしている方のクレジットカードの期限を更新して更にリスクを負うクレジットカード会社は存在しません。

支払いの悪いお客さまはクレジットカード会社から見るとリスクでしかありません。

何回延滞すれば更新拒否になるのか、それこそクレジットカード会社によって違いますが、毎月のように支払いが遅れていればどんなクレジットカードも更新なんてしてくれるわけがありません。

他社の利用状況

ほとんどのお客さまが意識されない更新拒否の理由がこれです。

クレジットカード会社は更新前になると、加盟している個人信用情報機関にあなたの個人信用情報を調べにいきます。

そこで他社の利用状況、特に個人信用情報機関であるCICの入金状況は必ず調べられて、他社であってもちゃんと支払いが行われているか調査します。

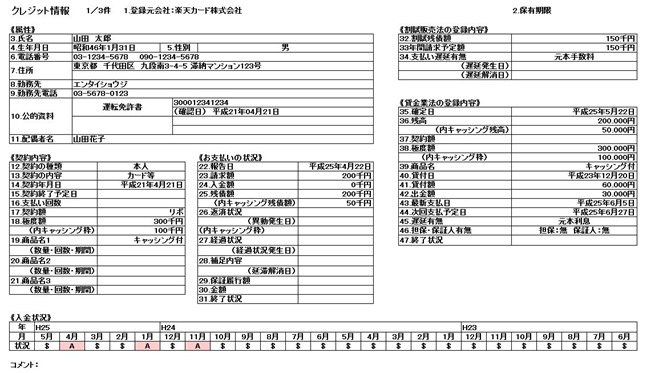

上記は楽天カードを利用している方の個人信用情報の例ですが、一番下の《入金状況》に正常入金であれば「$」、支払いが遅れた場合は「A」と掲載されていきます。

この画面はクレジットカード会社が更新の際の途上与信で必ず照会する個人信用情報機関であるCICの情報を見れば一発で出てきます。

ですから、他社とはいえ、だらしのない支払い方をしていると「自社もいつこのような状態になるか分からない」と判断されて更新拒否をされてしまいます。

自社や他社でリボ天井で張り付いてないか?

総量規制以降、各クレジットカード会社もキャッシングで利益を伸ばせないと判断して収益をリボ払いに見出そうとしていますので、どのクレジットカード会社も積極的にリボ払いを薦めてきます。

しかし、おかしな事にこのリボ払い、例えばリボ払いの限度枠が100万円の場合、その100万円の枠を目一杯使ってしまい、毎月最低支払金額しか払わないような「リボ払いの天井張り付き状態」であると、きちんと支払っていても更新拒否をしてくるクレジットカード会社が存在します。

そもそも電話までしてきてリボ払いを薦めてきたのはクレジットカード会社の方なのに、その利用が毎月利用限度枠一杯で天井に張り付いてしまった場合には「このお客さまはお金に困っているからリボ払いを目一杯使ってて今後の支払いが危ない」と判断されるわけです。

クレジットカード会社が自分でリボ払いを薦めておいて、いざ枠一杯使われて、最低支払い金額しか支払ってもわらないと更新拒否や利用停止にするなんて道理がおかしいのですが、現実に更新拒否をしてくる所もあるので気をつけないといけません。

ただ、リボ天井張り付きのお客さまは毎月高い金利を支払ってくれる「いいカモ」と考えてるクレジットカード会社も少なくありませんのでリボ天井がすべて悪いと言うことではありませんが、無慈悲に更新拒否をしてくるクレジットカード会社が存在する以上、気をつけなければいけません。

また他社のリボ払いの残債額や毎月の支払い額も個人信用情報機関であるCICの画面、32番の「割賦残債額」と33番の「年間請求予定額」を見ればひと目で分かりますので「他社だからリボ払いをしているのは分からないだろう」と言うのは間違いです。

と、ここまで代表的なクレジットカードは更新の時に何を見ているのかを解説してきましたが、実はこれまでに自社のコールセンターに何かと難癖をつけてクレームを入れてきていないか?というのも更新審査の時に見ている場合もあります。

ですから、クレジットカードのコールセンターに正当な理由があってクレームを入れるのは結構ですが、面白半分にクレームを入れて遊んでいると、最終的には「難しいお客さま」と判断されて更新拒否、最悪の場合は即利用停止になる事も何度も見てきましたので注意して下さい。